見出し人生の最期を考えるとき、誰もが「誰にも迷惑をかけたくない」と願うものです。

最新のアンケート調査では、「最もなりたくない病気」として、多くの方が「がん」と並んで「認知症」を挙げています。その理由は、認知症が自分自身の尊厳を脅かすだけでなく、残された家族に大きな負担をかける可能性があるからです。

特に大きな問題となっているのが、認知症による「資産凍結」です。

日本銀行の最新統計(2025年3月末時点)によると、日本の個人金融資産は2,195兆円に上ります。そして、三井住友信託銀行の推計では、2020年時点で認知症高齢者が保有する資産総額は約250兆円、2030年には200兆円から220兆円に達し、日本の個人金融資産の約1割に相当すると見込まれています。

これら巨額な資産が、本人の判断能力低下により「凍結」してしまうリスクは、もはや他人事ではありません。

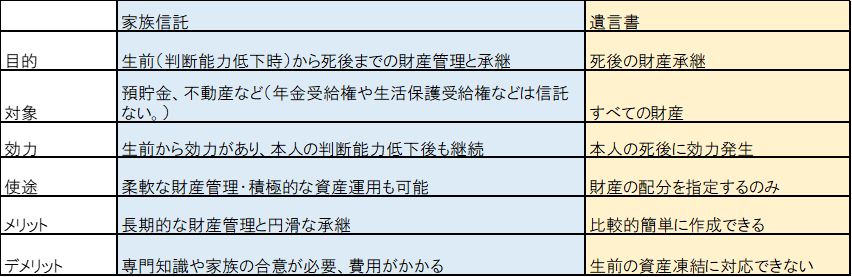

この記事では、認知症による資産凍結の対策としてよく耳にする「成年後見制度」「代理人カード」「遺言書」に加え、近年注目されている「家族信託」について、そのメリット・デメリットをわかりやすく解説します。

認知症で資産が凍結するとは?

認知症になると、本人の意思確認が難しくなるため、銀行は不正な引き出しを防ぐ目的で、たとえ家族であっても預金の引き出しや解約などの手続きを制限します。これが「資産凍結」です。

身体的な理由で寝たきりになった場合も、本人が窓口に行けず意思表示が困難なため、実質的に同じ状況に陥る可能性があります。これにより、医療費や介護費の支払いが滞るなど、本人の生活に支障をきたす恐れがあります。

資産が凍結された場合の対処法

資産が凍結された後の解決策は、基本的に「成年後見制度」しかありません。

成年後見制度

認知症などで判断能力が不十分になった人を法的に支援する制度です。家庭裁判所が後見人を選任し、後見人が本人の財産を管理します。

-

メリット:本人の財産が法的に保護され、生活や医療の安心が確保されます。

-

デメリット:後見人には専門家が選ばれることが多く、報酬が発生します。

-

財産管理の自由度が低く、本人の財産を積極的に運用することはできません。

-

親族が後見人になれる確率は、全国平均で約2割にとどまっています。

-

成年後見制度は強力な仕組みですが、「本人の判断能力が低下した後に、家庭裁判所が介入する」という性質上、本人の意向が十分に反映されないことがあります。

認知症になる前にできる対策

そこで、認知症になる前の元気なうちに、将来に備えることが重要です。

代理人カード

多くの銀行で、本人の同意があれば家族名義のキャッシュカードを発行できます。 北陸銀行、富山銀行、北國銀行、富山第一銀行、ゆうちょ銀行でも、ご本人が窓口で手続きを行うことを前提に発行が可能です。

-

メリット:ごく少額の生活費などを引き出す際に便利です。

-

デメリット:本人の判断能力が低下した後は、不正防止のため利用停止されることがほとんどです。認知症になる前の段階での利便性を高めるためのものであり、認知症による「資産凍結」の抜本的な対策にはなりません。

遺言書

ご自身の死後、財産を誰にどのように引き継がせるかという「相続」のルールを定めます。 「予備的遺言」を活用すれば、「私の有する財産すべてを妻〇〇に相続させる。ただし、妻〇〇が私よりも先に死亡したときは、長男△△に相続させる。」といった二世帯にわたる承継も可能です。(あくまで、相続時のお話し)

-

メリット:死後(相続時)の財産承継の意思を明確にできます。

-

デメリット:生前の判断能力低下による資産凍結には一切対応できません。また、 遺言書は、財産を引き継いだ後の管理まではコントロールできないのです。

家族信託

近年注目されているのが、この「家族信託」です。 これは、ご自身(委託者)が元気なうちに、将来の財産管理と承継のルールを定めて、信頼できる家族(受託者)に財産を託す仕組みです。

家族信託の考え方

-

目的: 財産を「託すこと」

-

信託契約の目的:例えば「夫の死後、妻の生活費・介護費用に充てるため」

-

信託財産:預貯金や不動産など

-

家族信託の3つの登場人物

-

委託者:財産を託す人(夫・妻など)

-

受託者:財産を管理・運用する人(子どもなど)

-

受益者:信託財産の利益を受け取る人(夫・妻など)

この契約は、公正証書などの法的な書面で結び、不動産は「信託登記」を行うことで法的な拘束力が生まれます。

-

メリット:

-

生前と死後の両方をカバー:ご本人が認知症になっても、受託者が契約に基づいて財産管理を継続できます。(株式・有価証券の運用、売買。賃貸不動産の管理、契約、更新、修繕等、定期預金の手続き…。)

-

柔軟な財産管理:成年後見制度と違い、自宅の売却や不動産の建て替えなど、積極的な資産活用も可能です。

-

長期的な承継:「妻が亡くなった後も信託を継続し、財産を子どもに引き継がせる」といった、二世代、三世代にわたる円滑な財産承継が可能です。

-

-

デメリット:

-

専門的な知識が必要:契約内容が複雑なため、専門家のサポートが不可欠です。

-

親族間の合意が前提:家族全員が納得して手続きを進める必要があります。

-

ここまで、認知症による資産凍結のリスクから、それを回避するための様々な対策についてお話してきました。

ご自身の財産をどうしたいか、そして何よりも、ご自身の「未来の安心」と、残される「家族の負担軽減」をどう両立させるか。この問いに向き合うことが、最も重要であると私たちは考えます。

遺言書は「死後の承継」に備える素晴らしい手段ですが、生前のリスクには対応できません。一方、家族信託は「生前からの財産管理」と「死後の円滑な承継」を両立できる、より包括的な備えです。

どちらの選択があなたにとって最適かは、ご家族の状況や財産の内容によって異なります。しかし、共通して言えるのは、「元気なうちに行動すること」の大切さです。

このブログが、ご自身と大切な家族の未来を考えるきっかけとなり、一歩踏み出す勇気を与えることができれば幸いです。もしご不明な点があれば、お気軽にご相談ください。