お子さんやお孫さんのために「将来渡したい」「兄弟公平に分けたい」と、ご自身の財産を子供名義の口座にコツコツ貯めている方は多いでしょう。親の善意から生まれたこの貯金が、実は相続の際に大きなトラブルの種になることをご存知でしょうか。

この問題の核心となるのが「名義預金」です。

税務署は名義預金を「申告漏れが多い財産」として特に注視しており、税務調査では家族全員の口座も含めて調べられます。

〒933-0005 富山県高岡市能町南3-26-2(能町小学校横/駐車場あり)

インボイス登録番号 T8810472331089

☎0766-75-7176

お子さんやお孫さんのために「将来渡したい」「兄弟公平に分けたい」と、ご自身の財産を子供名義の口座にコツコツ貯めている方は多いでしょう。親の善意から生まれたこの貯金が、実は相続の際に大きなトラブルの種になることをご存知でしょうか。

この問題の核心となるのが「名義預金」です。

税務署は名義預金を「申告漏れが多い財産」として特に注視しており、税務調査では家族全員の口座も含めて調べられます。

あなたも心穏やかな終活の一歩を踏み出しませんか?

「遺言書」と聞くと、つい「争い」や「死」といったネガティブなイメージを抱いてしまうかもしれません。

しかし、実際に遺言書を作成した多くの方が口にするのは、「書いてよかった」という安堵と満足感です。遺言は、あなたの人生の集大成として、「残される家族への最高の贈り物」となるからです。

この記事は、あなたが心穏やかに終活を終え、ご家族にあなたの「思い」を確実に届けるための遺言作成の完全版ガイドです。

専門的な手続きの話だけではありません。なぜ遺言書があなたの「終活」を成功させ、家族を争いから守ることができるのか、その本当のメリットを、作成者が実感した3つの「書いてよかったこと」から深く解説します。

この記事を読めば、あなたは不安から解放され、「ありがとう」を込めた最後のメッセージを、大切な人に確実に遺すことができるでしょう。

遺言書を作成する最大の目的は、残される家族が財産をめぐる「争続」に巻き込まれるのを防ぐことです。

遺産の分け方で悩まなくて済む: 「誰にどの財産をどれだけ」と具体的に指定することで、相続人全員での話し合い(遺産分割協議)が原則不要になります。これにより、家族が感情的に対立するリスクを大幅に減らせます。

手続きがスムーズに進む: 遺言書があるだけで、不動産の名義変更や預貯金の解約といった煩雑な手続きを迅速に進められます。あなたの死後の家族の時間的・精神的な負担を軽減できるのは、大きな親心です。

感謝の気持ちを伝えられる「付言事項」: 法的な効力はありませんが、遺言書に添える「付言事項」として、家族への感謝のメッセージや、遺言の内容に至ったあなたの真意を伝えることができます。この「思い」こそが、故人の意思を尊重し、家族円満な相続につながる最後のメッセージとなります。

2. 自分の意思を反映させ、大切な人を守れる

ご自身が築き上げた財産を、あなたの望む通りに、最も必要としている人に引き継いでもらうための最終意思表示ができます。

自由に財産の分け方を決められる: 法律で決められた割合(法定相続分)に縛られず、「介護で世話になった長男に自宅を相続させたい」といった、特定の事情や想いを優先させることが可能です。

相続人以外にも財産を遺せる: 法律上の相続人ではない内縁の配偶者やお世話になった方、慈善団体など、「この人に遺したい」というあなたの純粋な思いを実現できます。

後見人などを指定できる: もし未成年の子どもが残されることになった場合、未成年後見人を指定し、子どもの生活や財産管理を託すことができます。

3. 本人の安心感が得られる

遺言書作成は、誰のためでもなく、あなた自身の心の整理のために最も役立ちます。

気持ちの整理と安心: ご自身の財産と家族構成を改めて見つめ直し、「やるべきことをやり遂げた」という安心感が得られます。この心の平穏こそが、その後の人生を心穏やかに、そして前向きに過ごすための大きな支えとなります。

もし、遺言書の形式(自筆証書遺言、公正証書遺言など)について、さらに具体的なメリットやデメリットを知りたい点があれば、お気軽にご質問ください。

空き家問題は深刻な社会問題かつ身近な問題

本日は空き家問題の無料相談会にご参加いただき、誠にありがとうございました。

空き家問題は、私の実家でも「親なきあとの空き家」として直面していて、その深刻さを改めて実感いたしました。

本日の相談会では、空き家の売却、活用、管理といった様々な選択肢や、相続登記の義務化、特定空き家に指定されるリスクなど、具体的な対策について情報を共有させていただきました。

空き家問題は深刻な社会問題かつ身近な問題であり、早めの対策が重要です。

対策としては、主に「売却(手放す)」、「賃貸・活用(収益化)」、「管理(所有し続ける)」の3つの選択肢があり、ご家族の意向や建物の状況に応じて最適な方法を検討する必要があります。

対策を先送りにせず、ご家族で実家の将来について話し合い、方向性を定めることが最初の重要な一歩となります。

次回のご案内

本日ご都合が悪くお越しいただけなかった方、また、ご相談内容をさらに深めたいとお考えの方は、ぜひ次回の機会をご利用ください。

空き家対策は複雑ですが、専門的な情報を得て早めに行動することで、将来のリスクを大幅に減らすことができます。皆様のお悩みが解決に向かうよう、心より願っております。

本日は重ねてありがとうございました。

遺産分割協議が相続人同士でまとまらないと、不動産や預貯金など、すべての相続手続きが進められなくなってしまいます。

このような場合、次のステップとして家庭裁判所に遺産分割の調停を申し立てることになります。

家庭裁判所での調停では、調停委員が各相続人の主張や言い分を丁寧に聞き取り、双方の合意形成に向けて調整や助言を行います。

ここで相続人全員が合意に至れば、その内容に基づいて無事に相続手続きを行うことができます。

しかし、もし調停でも合意が得られなかった場合は、自動的に審判へと移行します。審判では、最終的に裁判官が、遺産の内容や事情を考慮した上で、具体的な遺産の分け方を決定します。

この調停から審判という手続きは、解決までに長い年月(数年単位)を要してしまうのが大きなデメリットです。

もし、ご自身の相続で「相続人同士の意見が対立しそうだ」「協議がまとまらない可能性がある」と少しでも予想されるのであれば、前もって遺言書を作成しておくことを強くお勧めします。

有効な遺言書があれば、基本的にその内容に従ってスムーズに遺産分割が行われ、相続人の負担や争いを未然に防ぐことができます。

「一人で遺言書を書くのは不安…」「何から手を付けていいか分からない」

そんなお悩みを抱えていませんか?

大切なご家族のためにも、遺言書は法律的に有効で、想いが正確に伝わる内容で作成することが重要です。

当事務所では、遺言書作成に関する疑問や不安を解消し、お客様の状況に合わせた最適なサポートをご提供いたします。

どうぞ、お気軽にご相談ください。

付言事項の役割とは?

付言事項(ふげんじこう)とは、遺言書に記載された法律的な効力を持つ事項(財産の分け方など)とは別に、遺言者が残された家族や関係者に伝えたい「メッセージ」や「思い」を書き添える部分のことを指します。

法律上の直接的な効力(財産を誰にどう分けるか、など)はありませんが、遺言書を作成する上で非常に重要な役割を果たします。

争族の予防(和解の促進)

遺産の分け方について、なぜそのように指定したのかという理由を説明することで、相続人間に生じがちな不公平感や不満を和らげることができます。

例:「長男に家を相続させるのは、長年、私達夫婦の面倒を見てくれたことへの感謝の気持ちからです」

感謝の気持ちや謝罪の表明

家族や親しい人への感謝、愛情、あるいは生前の行動に対する謝罪など、心からのメッセージを伝える場となります。

法的効力のない希望の伝達

葬儀の方法(家族葬にしてほしい、この曲を流してほしいなど)

お墓の管理や埋葬に関する希望

ペットの今後の世話に関するお願い

事業や会社に関する将来の希望や助言

介護に関する感謝や希望

法律的な効力を持つのは「財産を誰にどれだけ渡すか」といった部分ですが、その「心」の部分を伝えるのが付言事項です。

遺言書の内容が法律的に正しくても、財産の分け方に対する理由や気持ちが伝わらないと、残された家族は「なぜ自分だけ少ないのか」と不満を持ち、結果的に「争族」につながってしまうことがあります。

付言事項は、遺言者の最後の肉声として、遺言者の意図を理解させ、家族の気持ちを一つにするための橋渡し役として、非常に大きな意味を持つのです。

相続でご家族が争う「争族」の背景には、多くの場合、「親の気持ちがわからない」という不満や不公平感が潜んでいます。付言事項は、この不満の根っこを優しく取り除く最高の手段です。法的効力はなくとも、家族の納得感を生み出すその力は絶大です。ご自身とご家族の未来のために、ぜひ付言事項に真心を込めたメッセージを添え、円満相続を実現しましょう。

遺言書の作成に関するご相談はお気軽にご相談ください。

もしもの時、故人の銀行口座が凍結されてしまい、葬儀代や当面の生活費に困ったらどうしますか?

実は、2019年の民法改正によって、そのような不安を解消する新制度が導入されました。それが「預貯金の払い出し制度」です。この制度を利用すれば、遺産分割協議がまとまる前でも、相続人が故人(被相続人)の預貯金から一定額を払い戻すことができるようになります。

民法改正前は、故人の預貯金は遺産分割の対象となり、協議が成立するまで原則として引き出すことができませんでした。そのため、葬儀費用や当面の生活費、故人の借金の返済などに充てるお金がすぐに必要になっても、相続人が立て替えるなどの大きな負担を強いられていたのです。

なお、葬儀費用や墓所代といった費用は、本来は相続財産からの支出とはならない場合がありますが、相続人全員の合意があれば、相続財産から支払うことが可能です。ただし、相続税の算定とは異なる扱いになる点には注意が必要です。

この問題を解決するため、2019年7月1日に改正民法が施行され、この制度が導入されました。

この制度には、主に以下の2つの方法があります。

これが一般的に利用される方法です。他の相続人の同意がなくても、単独で故人の預貯金の一部を払い戻すことができます。

払い戻しができる金額の計算方法:

具体的な計算例:

故人の預貯金が900万円で、相続人が子3人のみの場合を考えてみましょう。

この場合、各相続人の法定相続分は3分の1です。

ある一人の相続人が払い戻しをする場合、計算式は次のようになります。

つまり、この相続人は最大100万円まで引き出すことが可能です。

金融機関ごとの上限額:

上記の計算で算出された額が、1つの金融機関につき150万円を超える場合でも、払い戻しできる上限は150万円です。

計算式ででた金額と金融機関ごとの上限額と比較して低い方が払い戻し可能額です。

上記の計算で引き出せる額では足りない場合など、緊急性が高いと認められる場合に利用できます。家庭裁判所に申し立てを行い、預貯金の仮分割の仮処分として払い戻しが認められるものです。この場合は、払い戻し額に上限はありませんが、家庭裁判所が個別の事情を考慮して判断します。

遺産分割での取り扱い: この制度を利用して払い戻した預貯金は、遺産分割の際に、その相続人がすでに取得したものとして扱われます。

必要書類: 手続きには、故人の戸籍謄本(出生から死亡まで)、相続人全員の戸籍謄本、払い戻しを希望する相続人の印鑑証明書など、複数の書類が必要になります。

事前の確認: 金融機関によって、必要書類や手続きに時間がかかる場合があるため、事前に確認することをおすすめします。

ご不明な点があれば、お気軽にご相談ください。

日本全国で深刻化している空き家問題。実家を相続したがどうすればいいかわからない、管理するのに負担を感じている、といったお悩みを抱えている方も多いのではないでしょうか。

空き家を放置すると、所有者だけでなく、地域全体にさまざまな悪影響を及ぼす可能性があります。この記事では、空き家が増える原因から、放置することの危険性、そして国や自治体が提供している具体的な対策まで、わかりやすく解説します。

空き家問題の根本には、以下のような複数の要因が絡み合っています。

少子高齢化と人口減少:日本の総人口が減少し、高齢化が進むことで、持ち主が亡くなったり、施設に入居したりして家が空くケースが増えています。

相続問題の複雑化:親の家を相続しても、子どもが遠方に住んでいたり、複数の相続人で意見がまとまらなかったりして、管理が放置されがちです。

経済的・心理的な負担:家を解体するには多額の費用がかかります。また、更地にすると固定資産税が高くなるため、「そのままにしておいた方が得」と考える人も少なくありません。さらに、思い出が詰まった家を壊すことに抵抗を感じる心理的な側面も大きな要因です。

新築志向の根強さ:日本では中古住宅よりも新築住宅を好む傾向が強く、市場に流通する中古物件が少ないことも、空き家増加の一因となっています。

空き家を放置し続けると、以下のようなリスクが発生します。

コスト増:「特定空家」に指定されると、固定資産税の軽減措置が解除され、税金が最大で6倍に跳ね上がる可能性があります。行政から改善命令が出ても従わない場合は、さらに罰金が科されることもあります。

安全性の問題:老朽化による倒壊や外壁・瓦の落下、台風などの災害で屋根が飛ぶなど、近隣住民に危険が及ぶことがあります。管理不足により、害獣や害虫が発生する温床となることも問題です。

地域の治安・景観の悪化:管理されていない空き家は、不法投棄や不法侵入、放火などの犯罪に利用されるリスクが高まります。また、雑草が伸び放題になり、景観を損なうことにもつながります。

空き家問題の解決をサポートするため、国や自治体はさまざまな対策を講じています。

空家等対策の推進に関する特別措置法:この法律により、管理が不十分な空き家に対して、自治体が所有者に指導や命令を行えるようになりました。最終的には、強制的に解体し、その費用を所有者に請求する行政代執行も可能です。

相続登記の義務化:2024年4月から、相続で不動産を取得した場合の相続登記が義務化されました。これにより、空き家の所有者を明確にし、適切な管理を促す狙いがあります。

空き家バンク・補助金制度:多くの自治体では、空き家の売買や賃貸を希望する人と利用者を結びつける「空き家バンク」を運営しています。また、空き家の解体やリフォーム費用を補助する制度も用意されています。

空き家問題は、単なる所有者個人の問題ではなく、地域全体の課題です。放置するリスクを理解し、国や自治体の支援制度を活用することで、問題解決への道が開けます。

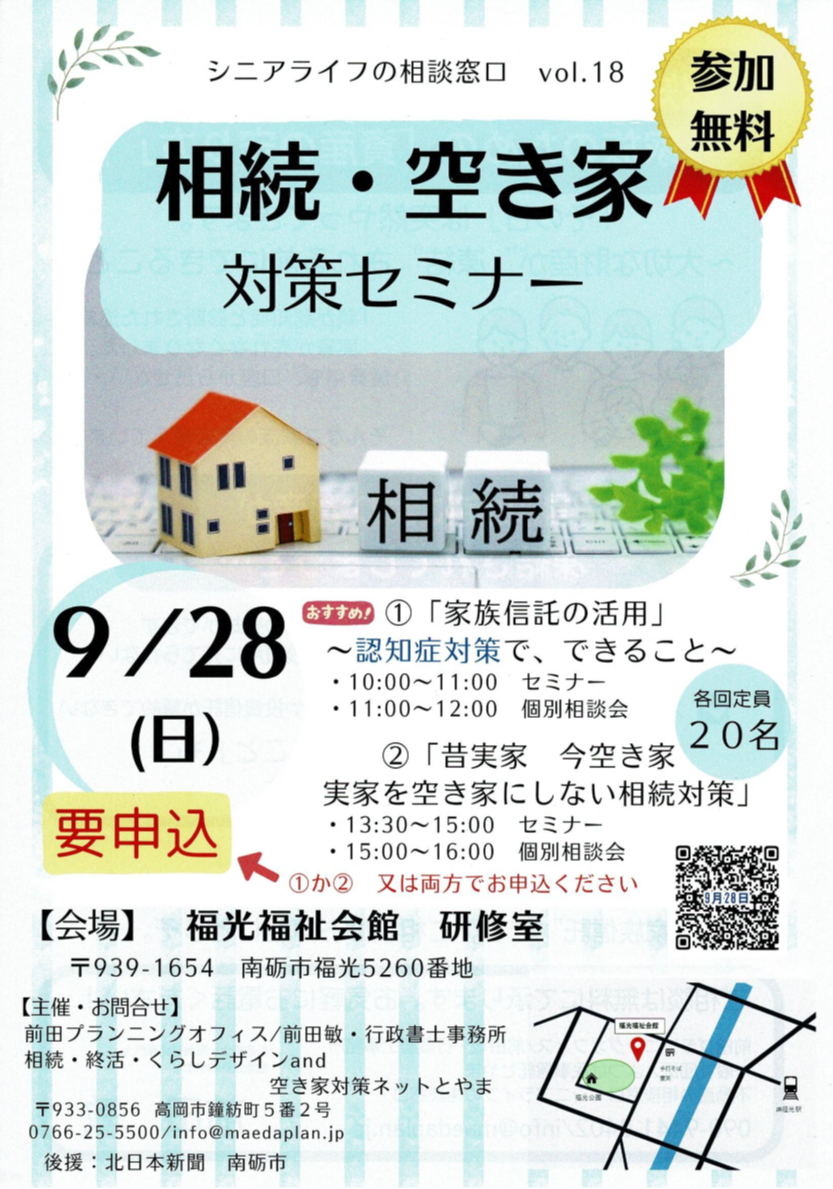

9月28日(日)のセミナーでは、相続や空き家対策について、さらに具体的な相談が可能です。専門家が個別のお悩みに対応いたしますので、ぜひご参加ください。

お気軽にご相談ください。

介護認定申請からサービス利用までの流れ

こんにちは。以前、ケアマネジャーとして登録し活動していた経験から、今回は介護認定申請についてお話ししたいと思います。

介護認定は、介護保険サービスを利用するために必ず必要な手続きです。まずは、その全体的な流れについて見ていきましょう。

介護保険サービスを利用するためには、まずはお住まいの市区町村の窓口で「要介護認定」の申請をする必要があります。申請から認定、そしてサービス利用までの一般的な流れは以下のようになります。

申請者: ご本人のほか、ご家族、地域包括支援センター、居宅介護支援事業所、または成年後見人,行政書士が代行することも可能です。

申請に必要なもの:

介護保険被保険者証

主治医の氏名、医療機関名がわかるもの(診察券など)

本人確認書類(マイナンバーカードなど)

申請書(市区町村の窓口にあります)

市区町村の職員や、委託を受けた事業所の調査員が自宅などを訪問します。ご本人の心身の状態や生活の状況について、全国共通の調査票に基づいて聞き取り調査が行われます。

市区町村が、申請時に記入された主治医に意見書の作成を依頼します。これには、ご本人の病状や医学的な意見が記されます。

主治医意見書は、要介護認定の審査で使われる重要な書類です。認定調査の内容だけでは判断しにくい、本人の医学的な状態や心身の状況について、主治医が専門的な意見を記載します。

主な記載内容

傷病名: 診断された病名や心身の状態。

特別な医療: 点滴や人工透析など、特別な医療の必要性。

認知症の状態: 認知機能の障害の有無や程度。

行動障害: 徘徊、暴言、暴力などの有無。

身体の状態: 身体機能や生活機能の低下度合い。

介護の必要性: 介護を行う上での注意点など。

この意見書は、一次判定と二次判定(介護認定審査会)の両方で用いられ、総合的な要介護度の判断材料となります。

受診の際の注意点 主治医意見書は、普段から本人の状態をよく知っているかかりつけ医に作成を依頼するのが一般的です。そのため、診察時にご家族が以下の点を医師に伝えておくことが重要です。

最近の様子: 普段の生活での変化(転びやすくなった、食欲が落ちたなど)。

困っていること: ご本人やご家族が困っている具体的な状況(着替えが一人でできない、トイレの失敗が増えたなど)。

生活上の注意点: 薬の飲み忘れ、昼夜逆転、幻覚・妄想など、医師が把握しきれない行動面での変化。

今後の希望: どのような介護サービスを利用したいか(デイサービス、訪問介護など)。

これらの具体的な情報を伝えることで、医師は本人の状態をより正確に把握でき、実態に即した意見書を作成することができます。

認定調査の結果と主治医意見書の一部をコンピューターに入力し、どのくらいの介護が必要かを客観的に判定します。

一次判定の結果と、認定調査の特記事項、主治医意見書をもとに、保健・医療・福祉の専門家からなる「介護認定審査会」が、最終的な要介護度の判定を行います。

認定審査会の判定結果に基づき、市区町村が要介護度を決定します。その後、「介護保険被保険者証」と「認定結果通知書」が郵送で届きます。

認定区分:

要支援1・2

要介護1~5

非該当

認定を受けたら、いよいよケアプランを作成し、介護サービスが利用開始となります。

地域包括支援センターの役割

申請手続きを進める上で、もし不明な点があれば、お住まいの地域の「地域包括支援センター」に相談されることをお勧めします。地域包括支援センターは、申請代行の相談にも応じてくれる、頼れる専門家です。専門家が無料で相談に応じてくれますので、安心して一歩を踏み出してみてください。

この記事が、富山・高岡で介護が必要になったご家族のお役に立てれば幸いです。

高岡市が「認知症になっても安心して暮らせる地域づくり」

先日、高岡イオンで開催された「認知症パートナー養成講座」に参加しました。私は以前、ケアマネジャーとして活動していた経験があるため、認知症に関する知識はありましたが、今回の講座は改めて認知症の方やご家族が抱える課題について深く考える貴重な機会となりました。

特に感銘を受けたのは、高岡市が「認知症になっても安心して暮らせる地域づくり」を目指して実施している、行方不明時の支援サービスです。

これは、認知症の方が自宅からいなくなり、行方不明になった際に、早期発見・保護を可能にするためのシステムです。事前に登録しておくと、万が一の際に専用の緊急ダイヤルに通報するだけで、協力団体(「たかおか認知症パートナー宣言事業所」を含む)や協力員に行方不明者の情報がメールで一斉に配信され、捜索への協力を依頼できます。

このシステムがあることで、ご家族の精神的な負担が大きく軽減されると感じました。

もう一つは、「お出かけ安心シール交付事業」、通称「どこシル伝言板」です。これは、認知症の方の衣服や持ち物に、QRコード付きのラベルシールを貼り付けておくという画期的な仕組みです。

行方不明になったご本人を誰かが発見した際、その方がスマートフォンのカメラでシールを読み取ると、ご家族に通知が届き、インターネット上の「伝言板」でチャット形式のやり取りができます。個人情報が表示されないためプライバシーに配慮しつつ、発見者とご家族が安全に連絡を取り合える点が素晴らしいと感じました。

これらの事業は、SOS緊急ダイヤルシステムと併用することで、より早期の発見・保護につながる強力なネットワークとなっています。

また、講座では、それぞれの校区にある地域包括支援センターが、日々の生活のお困りごとに熱心に取り組まれている姿も拝見し、頭が下がる思いでした。

私は行政書士として、介護保険の手続きだけでなく、成年後見制度や遺言、財産管理など、認知症を抱える方の法的なサポートを専門としています。今後は、これらの行政サービスと連携しながら、ご家族が安心して手続きを進められるようにお手伝いすることで、高岡市の目指す「共生社会」の実現に貢献していきたいと考えています。

「親の介護は私ばかりが頑張ったんだから、遺産は多くもらう権利がある」

そう主張する姉と、「私もできる限りのことはした」と訴える妹。相続の話し合いで、こんな対立が起こることは少なくありません。特に、親孝行の形が異なる兄弟姉妹間では、お互いの貢献を巡って深刻な溝が生まれることがあります。

今回は、そんな家族のよくある事例をもとに、相続で問題になりやすい「寄与分」と、その背景にある家族間の「見えない溝」について考えてみましょう。

【姉の主張】 「私は親の隣の県に住んで、頻繁に帰省して身の回りの世話をした。介護認定にも付き添った。これは寄与分として評価されるべきだ」

【妹の主張】 「私は遠方に住んでいて頻繁な帰省は無理だった。その代わり、旅行に連れて行ったり、お菓子を送ったり、お金も使ってきた。これだって親孝行だ」

一見、どちらの主張ももっともなように聞こえます。しかし、法律の世界では、両者の貢献は全く異なる評価を受けます。

「寄与分」とは、故人の財産を維持・増加させるのに特別な貢献をした場合に、他の相続人より多く財産をもらえる制度です。

姉の貢献は? 親の介護や世話は「寄与分」として認められる可能性があります。しかし、「特別な貢献」とみなされるためには、単なる日常的な扶養義務を超えていることが必要です。このケースで姉が親から交通費やお金をもらっていた場合、その貢献は「無償」ではないと判断され、寄与分として評価される可能性は低くなります。

妹の貢献は? 残念ながら、親孝行として行った旅行や贈り物、仕送りなどは、法律上「扶養義務の範囲内」と見なされることがほとんどです。これは「特別の寄与」とは認められにくく、寄与分として主張するのは困難です。

最も深刻な問題は、親御様がご健在のうちから、財産をめぐって動きが出ている点です。

「相続税がかかるから」と親の預金を引き出す行為は、親の意思能力が確認できなければ、後々「特別受益」として他の相続人から追及される可能性があります。また、親の財産が誰の管理下にあるか不透明になることで、不信感が兄弟間で増幅し、遺産分割協議が始まる前から、すでに家族関係に亀裂が入ってしまうのです。

親孝行の形は人それぞれです。しかし、それが将来の争いの火種になることは避けたいものです。

感謝の気持ちを言葉で伝える: 介護や金銭援助など、お互いの貢献を認め合い、感謝の気持ちを言葉にして伝えることが、感情的な対立を防ぐ第一歩になります。

親との対話を大切に: 親御様が元気なうちに、自身の財産や今後の希望について、家族間で話し合う機会を設けることが重要です。

記録を残す: 介護日誌や送金記録など、貢献した内容を客観的な形で記録しておくことは、いざという時の助けになります。

相続は、単なる財産の分配ではなく、故人との関係、そして家族の歴史を清算する場でもあります。大切な家族と、円満な形でこのプロセスを乗り越えるために、今からできることを考えてみてはいかがでしょうか。

故人が遺言書を残してくれていた。しかし、その内容が自分にとってはあまりにも不公平だと感じていませんか?「遺言書だから仕方ない…」と諦める必要はありません。

実は、遺言書の内容にかかわらず、法律で保障された最低限の遺産取得分が存在します。それが「遺留分」であり、その遺留分が侵害された場合に請求できるのが『遺留分侵害額請求』です。

この記事では、遺留分侵害額請求の基本から具体的な計算例、手続きの流れ、そして専門家である行政書士がどのようにサポートできるかを解説します。

遺留分とは? 遺留分とは、特定の相続人(配偶者、子、直系尊属)に保障される、法律上の最低限の遺産の取り分のことです。例えば、兄弟姉妹には遺留分がありません。これは、家族の生活保障や故人との関係性を考慮した上で、特定の近しい親族には最低限の財産を保障すべきだという考えに基づいています。

遺留分侵害額請求とは? 遺言書や生前贈与によって自分の遺留分が侵害された場合に、その不足分を金銭で請求できる権利です。以前は「遺留分減殺請求」という制度でしたが、法改正により「遺留分侵害額請求」に変わり、金銭での請求が原則となりました。

誰が請求できる?(請求権者): 配偶者、子(代襲相続人を含む)、直系尊属です。

誰に請求できる?(請求相手): 遺留分を侵害する形で財産を受け取った人(遺言で財産をもらった受遺者や、生前贈与を受けた受贈者など)です。

配偶者と兄弟姉妹のみが相続人であるケースで、遺言書によって配偶者の遺留分が侵害された場合を例に計算してみましょう。

具体例で確認

相続財産全体の価額: 6,000万円

相続人: 配偶者A、兄弟姉妹B

遺言書の内容: 「全財産を兄弟姉妹Bに遺贈する。」

この遺言書は、配偶者Aに一切財産を遺さない内容であるため、配偶者Aの遺留分を侵害しています。

計算:

配偶者Aの遺留分: この場合、相続財産全体の2分の1が遺留分権利者全体の総体的遺留分となります。遺留分権利者は配偶者Aのみであるため、配偶者Aの遺留分は6,000万円 × 1/2 = 3,000万円となります。

遺言書の効力と配偶者の請求: 遺言書自体がすべて無効になるわけではありません。配偶者Aは、遺留分を侵害した兄弟姉妹Bに対して、自身の遺留分である3,000万円を「遺留分侵害額請求」として請求することができます。

最終的な財産の帰属(配偶者Aが請求した場合):

配偶者A: 3,000万円

兄弟姉妹B: 6,000万円(遺言による取得分) - 3,000万円(配偶者Aへの支払分) = 3,000万円

したがって、遺言書で指定された人が全財産を取得できるのは、遺留分を持つ相続人が遺留分侵害額請求を行わない場合か、遺留分を侵害していない場合に限られます。遺留分侵害額請求があれば、その分は遺言書の内容よりも優先して配偶者が取得することになります。

遺留分侵害額請求には、「遺留分侵害の事実と侵害する者を知った時から1年以内」、または「相続開始から10年以内」という短い時効があります。この期限を過ぎると請求できなくなるため、早期の対応が非常に重要です。

遺留分侵害額請求の手続きは、専門知識を要し、感情的な対立も生じやすいため、専門家のサポートが不可欠です。

手続きの一般的な流れ:

遺留分侵害額の算定: 専門家と協力し、正確な財産調査に基づき請求額を算出します。

内容証明郵便による請求: 相手方への意思表示と時効の中断のために、内容証明郵便を送付します。

交渉: 相手方との話し合いによる解決を目指します。

調停・訴訟: 話し合いで解決しない場合、家庭裁判所の調停や地方裁判所での訴訟へ移行します。

行政書士の役割: 行政書士は、遺留分侵害額請求に関する以下のサポートが可能です。

相続関係図の作成: 複雑な相続関係を整理し、相続人を明確にします。

相続財産調査: 遺産や生前贈与の全容を把握するための調査を支援します。

内容証明郵便の作成: 法律的な効果を持つ書面作成を代行し、正確な意思表示をサポートします。

遺言書に不満があっても、諦める必要はありません。遺留分侵害額請求は、あなたの相続における正当な権利を守るための大切な手段です。複雑な手続きや計算、そして何よりも時間との勝負となる遺留分侵害額請求は、専門家への早期相談が成功の鍵を握ります。知識をもって権利を主張することは大切なことですね。

まずはお気軽にご相談ください。

「遺言書」と聞くと、身構えてしまう方も多いかもしれません。

しかし、遺言書は大切な家族にあなたの思いや希望を伝えるための有効な手段であり、相続を円滑に進める上で非常に重要です。ここでは、遺言書の作成年代の傾向から、作成してよかったと感じるポイント、そしてよくある相続トラブルとその対策までを解説します。

法律上は満15歳から遺言書を作成できますが、実際に作成する年代には傾向があります。

直接的なランキングデータはありませんが、複数の調査から、70代が最も遺言書を作成している年代であることが分かっています。自身の高齢化や、残された家族への配慮から作成を決意する方が多いようです。定年退職されてやっと、ご自分を見つめ直す時間ができる方も多いでしょう。

ただし近年では、50代半ばから遺言書を作成する人が増えており、若年化の傾向も見られます。これは、がん告知や終活や相続への意識が高まっているためと考えられます。また、子育てもひと段落という年代でもあります。

日本財団の調査によると、遺言書を作成してよかったと思うことのランキングは以下の通りです。

気持ちの整理になった(44.9%)

相続トラブルの心配が減った(40.6%)

自分の財産の使い道を自分の意思で決められた(39.1%)

死後の不安が減った(30.4%)

安心して老後を過ごせるようになった(26.1%)

この調査結果から、遺言書を作成するメリットは、単に財産を整理するだけでなく、精神的な安心感を得ることにあることがわかります。

せっかく遺言書を作成しても、不備があると無効になったり、かえって相続トラブルの原因になったりすることがあります。主なトラブル事例と対策は以下の通りです。

形式の不備: 日付がない、署名や押印がない、全文が自筆でない(パソコン作成や代筆)など。私の父は日付けがない自筆証書遺言でした。

遺言能力の欠如: 認知症などで、遺言作成時に本人の意思能力がなかったと判断される場合。公正証書遺言の場合は、公証人がきちんと意思能力を判断するため、このようなことなないです。

対策: 法律の専門家である公証人が作成する公正証書遺言を利用すれば、形式の不備による無効のリスクを回避できます。また、公証人・証人2人が厳粛に遺言者の判断能力をチェックしますので、説得力が違ってきます。

内容の不公平: 特定の相続人だけに全財産を遺すなど、他の相続人の「遺留分」(法律で保障された最低限の遺産取得分)を侵害する内容の場合、遺留分侵害額請求のトラブルにつながります。ネット現代で遺留分を知らない人は、ほぼいないです。

財産の不明確さ: 「自宅を長男に」と書かれていても、複数の不動産を所有している場合など、どの財産を指すのかが特定できない。

紛失・隠蔽: 自宅で保管する自筆証書遺言は、紛失したり、一部の相続人に隠されたりするリスクがあります。

対策: 遺言書作成の際は、財産を具体的に特定し、相続人全員の遺留分に配慮することが重要です。また、法務局で遺言書を保管する制度を利用すれば、紛失や隠蔽のリスクを避けられます。

遺言書は、あなたの最期の意思を尊重し、家族の絆を守るための大切なメッセージです。トラブルを未然に防ぎ、円滑な相続を実現するためにも、専門家への相談・公正証書遺言の作成を検討してみましょう。

日本の80歳代における認知症の割合は、厚生労働省の調査などによると、5人に1人以上とされています。

近年、認知症と診断される方は増加傾向にあり、もはや誰もが直面する可能性のある問題です。家族が認知症になったとき、介護費用や日々の生活費はどうすればよいのでしょうか? 多くの方が知らない、「預金凍結」という深刻な問題と、それを未然に防ぐための対策について解説します。

ご本人の判断能力が低下すると、銀行は口座の不正利用を防ぐために預金口座を凍結する可能性があります。たとえご家族であっても、本人の意思が確認できない状態では預金を引き出すことはできません。これは、ご本人の判断能力がない状態での契約は法的に無効と判断されるためです。

その結果、「介護費用が払えない」「施設への入所費用が用意できない」といった深刻な事態を招き、大切なご家族の生活が立ち行かなくなる恐れがあります。

このリスクを未然に防ぐためには、ご本人の判断能力が低下する前に法的な対策を講じることが不可欠です。以下に代表的な3つの方法をご紹介します。

家族信託: 認知症になった後でも、家族が財産を管理・運用できるよう、ご家族を信頼して財産を託す仕組みです。

財産管理委任契約: 判断能力があるうちに、信頼できる人に財産管理を任せる契約です。

任意後見制度: ご本人が、判断能力が低下したときに備えて、あらかじめ信頼できる人を後見人として選んでおく仕組みです。

これら3つの対策はすべてご本人との契約に基づいているため、判断能力が低下してからでは利用できません。後悔しないためにも、早期の対策が重要となります。

これらの手続きは専門的な知識が必要で、ご家族だけで進めるのは非常に大きな負担となります。

行政書士は、ご家族の状況を丁寧にヒアリングし、最適な対策(家族信託、財産管理委任契約、など)をご提案できます。また、煩雑な契約書の作成や公証役場での手続きを代行することで、ご家族が安心して介護に専念できるようサポートいたします。

エンディングノートが単なる形式的なものではなく、人生を整理し、大切な人へ想いを伝えるためのツール?

そこには、「おひとりさまのためのエンディングノート 財産&相続編」と題された記事が。基本情報から始まり、不動産や金融資産、公共料金、さらにはデジタル資産まで、細かく記入する項目が示されていました。

「死」についてオープンに語る文化が根強いとは言えない日本で、なぜ今これほどまでにエンディングノートが注目されているのでしょうか?

記事はさらに、相続の基本的な知識や「遺言書による自分らしいお金の使い方」「遺贈寄付」について触れていました。

エンディングノートを記すことは、自分の大切なもの、そうでないものを区別するきっかけを与えてくれます。これは、頭の中を整理し、人生の終わりに向けた「自分らしさ」を形にするための第一歩です。

80歳代の母も、「頭の中を整理したい」と話していたのを聞き、今度帰省する際には、このエンディングノートを買って渡そうと思っています。

週刊誌の記事にもあったように、エンディングノートに記入すべき内容は多岐にわたります。

基本情報: 氏名、生年月日、連絡先など

各種証明書: 年金手帳や保険証券、不動産の権利書などの保管場所

財産情報: 不動産や預貯金、株式などの金融資産、借入金など

生活情報: 公共料金の支払い方法、クレジットカード、デジタル資産(SNSアカウントなど)の取り扱い

希望・想い: 介護や延命治療の希望、お葬式、お墓、そして家族へのメッセージ

これらを整理することで、残された家族が困惑することなく、スムーズに手続きを進めることができます。

生き物には必ず終わりがあります。その時を迎えるときに、自分らしさをなくしたくないものです。

エンディングノートは、法的な効力を持つ遺言書とは異なりますが、自分の大切な想いを未来に伝えるための「大切なバトン」です。

ご自身の意思を形にするためには、まず「書く」という行動から始めてみませんか?分からないことや心配なことがありましたら、どうぞお気軽にご相談ください。

高齢の親を持つ皆さま、こんな不安を感じたことはありませんか?

「母が認知症になった後、知らない間に勝手に婚姻届を出されて、相続財産の半分を赤の他人に持っていかれるのではないか…」

「遠方に住んでいるので、母の様子を頻繁に見に行けず、悪質な養子縁組をさせられていないか心配だ…」

これは、ただの心配事ではありません。残念ながら、実際に起きており、決して珍しくない問題です。

これは実際にあったケースです。独り暮らしの母親(80代)が、訪問販売業者と親しくなりました。最初は親切なふりをしていたその男性が、母親が認知症の初期症状を見せ始めたのを見計らって、勝手に婚姻届を提出してしまったのです。

息子や娘は、母親が遠方に住んでいたり、連絡をあまり取っていなかったりしたため、この事実をすぐには知りませんでした。母親が施設に入ることになり、財産整理をしようとして戸籍謄本を取り寄せたところ、見知らぬ男性と婚姻関係にあることが発覚し、問題となりました。

男性は、母親の意思能力が不十分な状態を利用して婚姻届を提出し、法的に配偶者の地位を得て、母親が亡くなった際に遺産を相続するつもりでした。

もし、不正な婚姻届が受理されてしまうと、その男性は法的に母親の配偶者となり、母親が亡くなった場合、遺産の半分を相続する権利を得てしまいます。

この事実を覆すには、家庭裁判所に婚姻無効確認の訴訟を起こす必要があります。しかし、この手続きには多大な時間と費用がかかり、その間、大切な親の財産は凍結されてしまうのです。

このような悲劇を防ぐための公的な制度が「不受理申出制度」です。

これは、あらかじめ役所に「不受理申出書」を提出しておくことで、申出をした本人が役所の窓口に出頭して本人確認ができない限り、特定の戸籍届出(婚姻、離婚、養子縁組など)を受理しないようにするものです。

もし、親の意思に反する婚姻届などが提出されても、この制度を利用していれば、役所はそれを受理せずに返却してくれます。

ただし、この制度にはひとつ大きな注意点があります。それは、「本人が自らの意思で手続きする必要がある」ということです。親がすでに認知症で意思能力が十分にない状態では、この制度を利用できません。

だからこそ、この制度は「親がまだ元気なうちに、将来の不安に備えて、親子で一緒に手続きしておく」ためのものだと考えてください。

大切なご家族の財産を守り、将来にわたる安心を築くためには、早めの準備と行動が何より重要です。

もしご不安な点があれば、お一人で悩まず、どうぞお気軽に当事務所までご相談ください。皆さまの疑問や不安を解消し、安心できる未来を築くお手伝いをさせていただきます。

エンディング「いつか来る」その日のために、今から準備できること

電話で興奮した様子で話していたのは、「永代供養をお寺にお願いした」ということ。お墓や仏壇の管理、住職さんの生活、お寺の運営など、親世代が抱える現実的な悩みに直面し、「終活」について考え始めたようです。

そして、お寺への感謝の気持ちとして、寄付を検討しているとのことでした。

寄付は、日本赤十字や日本盲導犬協会、ユニセフなど、生前お世話になったところへ行う方が多いですが、お寺もまた、地域社会を支える重要な存在であり、立派な寄付先の一つです。

寄付は、生前に行うこともできますし、亡くなった後に財産の一部を寄付することも可能です。

しかし、もし亡くなった後に寄付をしたいのであれば、注意が必要です。

「生前、あそこに寄付したいんだ」と親が口で言っていても、その言葉が必ずしも相続人によって実行されるとは限りません。相続人にはそれぞれの考えがあり、故人の口頭の意向を尊重するかどうかは、相続人自身の判断に委ねられてしまうからです。

親の「寄付をしたい」という大切な想いを、確実に実現させるためにはどうすればいいのでしょうか?

そこで重要になるのが、「遺言書」です。

遺言書に寄付の意思と寄付先が明確に記載されていれば、遺言執行者は必ずその遺言書の内容に従って寄付を実行しなければなりません。遺言執行者とは、故人の財産を遺言書に記された通りに、確実に実行する役割を持つ人のことです。

例えば、遺言書に「私の財産のうち〇〇万円を、生前お世話になった〇〇寺に寄付する」と記されていれば、遺言執行者はその内容に沿って、確実に寄付を行うことになります。

このように、遺言書は単なる財産の分け方を決めるだけでなく、故人の「社会貢献したい」という想いや、「感謝の気持ち」を未来に伝えるための大切な手段なのです。

ご自分の意思を形にするためには、きちんとした手続きを取ることが何よりも大切です。遺言書を作成することは、親の願いを「確かな形」として残すための最も有効な方法です。

もしご不明な点やご心配なことがありましたら、どうぞお気軽にご相談ください。行政書士として、皆さんの大切な想いを実現するためのお手伝いをさせていただきます。

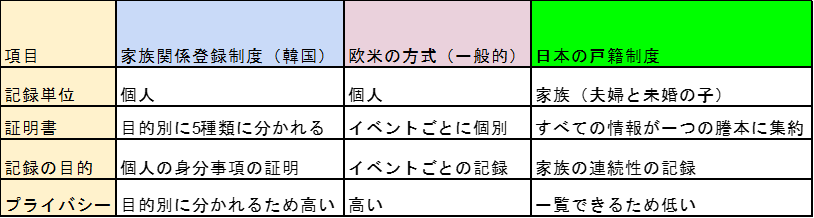

「相続」と聞くと、まず戸籍を収集して法定相続人を調べる、というイメージを持つ方が多いのではないでしょうか?実は、この 「戸籍」という制度は、世界的に見るととても珍しい、日本独自の仕組みなんです。

家族信託とは、財産を持つ人(委託者)が、信頼できる家族(受託者)に自分の財産を託し、その財産の管理や承継を任せる仕組みです。

例えば、父(委託者)が認知症になった場合に備えて、自分の財産(不動産や預金など)の管理を息子(受託者)に任せたいと考えたとします。

信託契約を結ぶ: 父と息子で「信託契約」を結びます。

財産を託す: 信託契約に基づき、財産の名義を息子(受託者)に変更します。この際、預金については「信託口口座」を開設し、その口座に資金を移します。これにより、信託された財産は「信託財産」として、息子の個人的な財産とは法的に区別されます。

受託者が管理する: 息子は、信託契約で定められた目的(例:父の生活費や医療費に使う)に従って、信託財産を管理・運用します。

これにより、父が認知症になっても、家庭裁判所の関与なしに、息子がスムーズに父の財産を管理できるようになります。

意思能力喪失時の備え: 委託者が認知症などになっても、あらかじめ定めた家族が財産管理を継続できます。

柔軟な財産承継: 遺言ではできない「財産を二世代、三世代先に引き継がせる」といった複雑な承継の仕組みを設計できます。

裁判所の関与が不要: 後見制度のように、家庭裁判所への定期的な報告や手続きが不要なため、手続きが簡素です。

信託における受託者は、信託の目的を確実に達成するために、非常に重要な役割を担います。受託者選びを失敗すると、財産の管理や承継が滞り、家族間のトラブルに発展するリスクもあります。

ご質問の通り、受託者は「信頼関係が築けている人」を選ぶことが大原則ですが、その「信頼」がどのようなものか、具体的な失敗例を交えて解説します。

受託者を選ぶ際には、感情的な信頼だけでなく、以下の3つの観点から客観的に判断することが重要です。

管理能力と専門性 信託財産が不動産や有価証券など複雑なものである場合、適切な管理・運用を行うための知識や経験が必要です。

失敗例: 財産管理に不慣れな家族を受託者にした結果、信託した不動産の修繕を怠ったり、適切な投資判断ができず財産価値を損ねてしまった。

望ましい受託者:

財産管理の経験が豊富で、会計や法律に関する基本的な知識がある人。

専門家と連携して、適切なアドバイスを求められる人。

誠実性と責任感 受託者は、信託契約の内容に忠実に従い、受益者の利益のために行動する義務(忠実義務)を負います。

失敗例: 受託者が私的な目的で信託財産を流用したり、他の親族に不公平な分配を行った結果、受益者から訴えられてしまった。

望ましい受託者:

信託の目的を深く理解し、その実現に真摯に取り組むことができる人。

財産管理の記録(帳簿)を正確につけ、受益者への報告を怠らない人。

利害関係がないか 受託者自身が信託財産から直接的な利益を得る立場にあると、公平な管理が困難になる場合があります。

失敗例: 受託者(長男)自身が受益者の一人である場合、他の受益者(次男、長女)の意向を無視して、自分に有利なように財産を管理・処分してしまった。

望ましい受託者:

信託財産から個人的な利益を得る可能性が低く、中立的な立場で管理できる人。

複数の受益者がいる場合は、すべての受益者との関係が良好で、調整役を担える人。

専門家に依頼する: 報酬はかかりますが、専門的な知識と豊富な経験で、公正かつ確実に信託を運営してくれます。

複数の受託者を選ぶ: 家族と専門家を共同受託者とすることで、家族間の連携と専門家のチェック機能の両方を活かせます。

受託者は、あなたの思いを未来に伝えるための「大切なパートナー」です。単なる親しい人というだけでなく、客観的な能力と責任感を併せ持つ人を選ぶことが、信託を成功させる鍵となります。

お困りやちょっとして疑問がございましたら、当事務所にお気軽にご相談ください。

ご両親がお亡くなりになり、ご実家を整理する必要が生じたとき、何から手をつけて良いか分からず途方に暮れてしまう方は少なくありません。

私の実家は九州の大分にあります。余計なものは買わない主義らしく、綺麗に整っています。一方で、夫の実家は令和6年能登半島地震で被災しており、片付けはより複雑で慎重な対応が求められます。頭を抱えています。

「大量の荷物を前にどうすればいいんだろう?」 「どこに貴重品があるか分からない…」 「業者に頼むのは少し不安…」

こうしたお悩みをお持ちの方へ向けて、今回は相続とご実家の整理・遺品整理をスムーズに進めるためのポイントと、注意すべき点をお話しします。

多くの方が「片付け」から始めようとされますが、その前に絶対にやっておくべきことがあります。それが相続の手続きと財産の確認です。

故人の遺品は、法的には相続人全員の「共有財産」となります。そのため、ご自身の独断で物を処分してしまうと、後々の遺産分割協議でトラブルに発展する可能性があります。

【片付けを始める前に確認すべきこと】

遺言書の有無の確認: まずは遺言書を探しましょう。遺産分割に関する故人の意思が記されている可能性があります。

財産に関する重要書類の捜索: 預金通帳、銀行カード、不動産の権利証、株券、保険証券、年金手帳など、相続手続きに不可欠な書類は、片付けを始める前に必ず探して確保してください。

タンスや金庫、引き出しの中など、故人が大切に保管していた場所を、ご家族で協力して探すことをお勧めします。

「遺品整理は自分たちだけでは無理だ…」と感じたとき、専門の業者に依頼するのは非常に有効な選択肢です。しかし、一部には残念ながら、不当な高額請求や金品の持ち出しといった悪質な行為を行う業者も存在します。

安心して依頼するために、以下の3つのポイントを押さえて業者を選びましょう。

【1】「遺品整理士」の在籍を確認する 「遺品整理士」は、故人と遺族の気持ちに寄り添い、法律を遵守して適切な作業を行うための民間資格です。この資格を持つ従業員が在籍している業者は、信頼できる目安の一つとなります。

【2】「古物商許可」の有無を確認する 遺品整理業者の中には、故人の品物を買い取るサービスを提供している会社も多くあります。しかし、この「買い取り」には古物商許可が必須です。この許可を持たずに買い取りを行うことは法律違反となります。許可の有無は、その業者が法律を遵守しているかを見極める重要なポイントです。

【3】必ず複数の業者から見積もりを取る 一社だけでなく、複数の業者から相見積もりを取ることで、料金やサービス内容を比較検討することができます。極端に安すぎる、あるいは高すぎる見積もりには注意が必要です。

それでも、やはりご不安な気持ちが残る方もいらっしゃるでしょう。そうした方にお勧めしたいのが、「ご家族である程度整理してから業者に依頼する」という方法です。

業者に依頼する前に、ご家族で協力して、以下のような作業を事前に済ませておきましょう。

金品・貴重品・重要書類の回収: まずは現金や通帳など、お金に関わるものを確実に回収してください。

思い出の品の選別: 写真、手紙、日記など、ご家族にとって大切な品は、事前に持ち出すか、業者に「絶対に処分しないでほしい」と明確に伝えておきましょう。

大まかな仕分け: 「捨てるもの」「残すもの」を大まかに分類しておくことで、業者の作業量が減り、結果的に費用を抑えることにも繋がります。

このように事前に準備しておくことで、悪意のある業者による盗難リスクを最小限に抑え、また、ご自身にとって本当に大切なものと向き合う時間も確保できます。

遺品整理は、故人との思い出を整理する大切な時間でもあります。物理的な片付けだけでなく、心の整理も並行して進める必要があります。

ご実家の整理や相続手続きについてご不安な点、お困りの点がございましたら、お一人で抱え込まず、お気軽に当事務所にご相談ください。専門家として、皆様が安心して手続きを進められるよう、全力でサポートさせていただきます。

知っておきたい!意外な相続財産と見落としがちな手続き